Аналитики Циан подвели итоги I полугодия 2020 года на первичном рынке Москвы и Московской области, сопоставив продажи, предложение и динамику цен. Продажи в новостройках в Московском регионе в I полугодии 2020 года упали на четверть по сравнению с аналогичным периодом прошлого года.

Количество сделок в Москве снизилось на треть

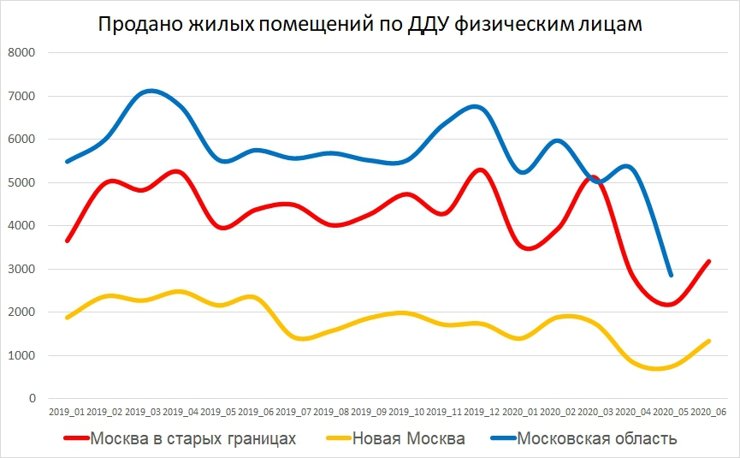

В I полугодии 2020 года на первичном рынке недвижимости Москвы заключено 28,5 тыс. ДДУ с физлицами. Это на 30% меньше, чем в I полугодии 2019 года, и на 20% ниже, чем в I полугодии 2018-го. Относительно аналогичного периода 2017 года показатели продаж в Москве с января по май оказались выше на 16%.

На долю Новой Москвы в январе–июне 2020 года пришлось 27% сделок (7,7 тыс. ДДУ). Относительно прошлого года в большей степени просели продажи именно в Новой Москве (–43%), тогда как в старых границах падение оказалось менее существенным (–23%).

Динамика сделок с физлицами в Москве в 2017–2020 гг.

Период | Москва (старые границы) | Новая Москва | Вся Москва |

Количество сделок в I полугодии 2020-го | 20,8 тыс. ДДУ | 7,7 тыс. ДДУ | 28,5 тыс. ДДУ |

Динамика к I полугодию 2019-го | –23% | –43% | –30% |

Динамика к I полугодию 2018-го | –10% | –38% | –20% |

Динамика к I полугодию 2017-го | +30% | –11% | 16% |

По данным Аналитического центра Циан

Эксперты отмечают, что падение покупательской активности началось еще до прихода эпидемии коронавируса в Россию — спрос в годовом выражении уменьшался с осени 2019 года, но тогда это компенсировалось ростом выручки.

Самым результативным месяцем в полугодии стал март, на который пришлось 24% всех заключенных ДДУ. В начале марта произошла 20%-ная девальвация рубля, вызвавшая повышенный интерес клиентов к рынку недвижимости как традиционному инструменту сохранения средств.

Но объявленный режим самоизоляции в конце месяца не позволил сценарию ажиотажного спроса полноценно реализоваться. Количество сделок оказалось ниже, чем в марте прошлого года, на 4% (частично это связано с задержками регистрации сделок в ряде проектов Новой Москвы).

Динамика числа ДДУ с физлицами в январе–июне 2020, Москва

Месяц | Количество ДДУ | Динамика относительно предыдущего месяца | Динамика относительно аналогичного месяца прошлого года |

Январь | 4941 | –30% | –11% |

Февраль | 5827 | +18% | –21% |

Март | 6852 | +18% | –4% |

Апрель | 3653 | –47% | –53% |

Май | 2923 | –20% | –52% |

Июнь | 4278 | +46% | –36% |

По данным Аналитического центра Циан

В апреле случилось обвальное снижение спроса на фоне карантинных ограничений. Кроме того, не всем девелоперам удалось быстро перестроиться на дистанционные продажи. В результате объем сделок по сравнению с мартом в Москве снизился на 47%.

В мае тенденция продолжилась: количество сделок относительно провального апреля снизилось еще на 20%. Только в июне после снятия режима самоизоляции и первых результатов льготной ипотеки отмечена положительная динамика спроса.

Общее количество сделок в июне относительно мая увеличилось на 46%. Но это все равно ниже, чем в докризисном январе, половина которого прошла в режиме каникул.

На первичном рынке Московской области в январе–мае 2020 года было подписано 24,4 тыс. ДДУ с физлицами — на 21% меньше, чем за аналогичный период 2019 года, и на 17% ниже, чем за тот же период 2018 года. Относительно 2017 года прирост составил 17%.

Динамика количества ДДУ с физлицами в январе–мае 2020-го, Московская область

Месяц | Количество ДДУ | Динамика относительно предыдущего месяца | Динамика относительно прошлого года |

Январь | 5245 | –22% | –4% |

Февраль | 5978 | 14% | 0% |

Март | 5028 | –16% | –29% |

Апрель | 5289 | 5% | –22% |

Май | 2851 | –46% | –48% |

По данным Аналитического центра Циан

* Данные за июнь в Московской области временно отсутствуют из-за перехода на другой формат хранения данных по выпискам

По данным Аналитического центра Циан

ВТБ впервые опередил Сбербанк

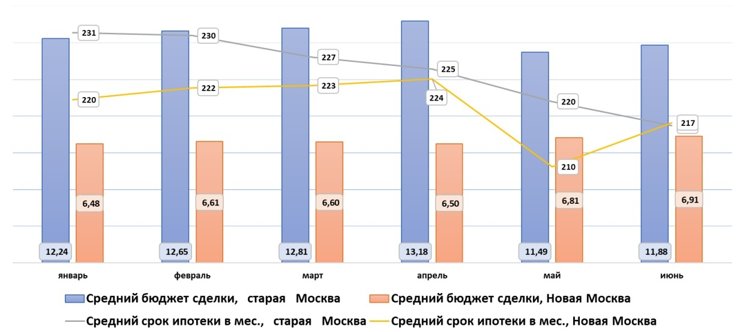

Доля ипотечных сделок на фоне программы субсидирования ставки растет, их структура меняется — снижаются и средний чек, и срок.

После запуска льготного ипотечного кредитования доля ипотечных сделок в Москве резко увеличилась. В старых границах Москвы в мае 2020 года 63% всех сделок прошло с привлечением кредита, тогда как на протяжении последнего года доля подобных сделок оценивалась в 52%. В июне показатель вырос до 68%. Всего за I полугодие 2020 года в старых границах Москвы с привлечением ипотечных кредитов прошло 57% сделок.

В Новой Москве аналогичная ситуация: доля ипотеки достигла в мае 68%, в июне — 75% вместо обычных 59%.

После запуска программы льготного кредитования, по которой можно взять кредит на срок не более 20 лет, снизился средний срок займа в старых границах Москвы. В апреле 2020 года в старых границах Москвы ипотеку брали в среднем на 225 месяцев, в июне срок сократился до 217 месяцев. Средний чек ипотечной сделки также снизился на 1,3 млн рублей с апреля к июню (с 13,18 до 11,88 млн рублей).

В Новой Москве после снижения среднего срока кредитования в мае к июню до 210 месяцев, в июне срок вырос до 217 месяцев. Средняя сумма ипотечной сделки также увеличивается. Если в апреле до запуска льготного кредитования средний чек был равен 6,5 млн, то к июню он вырос до 6,91 млн рублей. Таким образом, доступная ипотека позволила покупателям брать бо́льшие суммы в кредит для проектов ТиНАО.

В старых границах Москвы ситуация обратная: стоимость ипотечной квартиры падает. Эксперты указывают, что с увеличением лимита кредитования до 12 млн рублей рынок вернется к прежним значениям уже к концу лета.

Средний срок кредитования и средний бюджет ипотечной сделки на первичном рынке в Москве в 2020 году

По данным Аналитического центра Циан

Лидером по выдаче ипотеки в I полугодии в Московском регионе стал ВТБ (32% кредитов). Он опередил Сбербанк на 81 выданный кредит (на 0,3%). Третье место — у Альфа-банка. Пять ключевых банков выдали более 80% ипотечных кредитов.

Банки — лидеры по количеству выданных ипотечных кредитов

в I полугодии 2020 года в Москве и Московской области

Банк | Доля выданных ипотечных кредитов |

ВТБ | 30,7% |

Сбербанк | 30,4% |

Альфа-банк | 11,9% |

Открытие | 5,2% |

Промсвязьбанк | 2,7% |

Остальные | 19,1% |

По данным Аналитического центра Циан

Объем предложения снизился на 13%

По подсчетам Циан, на первичном рынке недвижимости Московского региона в начале июля 2020 года на продажу выставлено 81,8 тыс. квартир и апартаментов. За прошедшие полгода количество лотов в реализации сократилось на 13%.

Существеннее всего просел объем предложения именно в Московской области (–26%), в Москве снижение составило всего 0,6%.

Динамика изменения объема предложения в Московском регионе на первичном рынке

| Январь 2020 года | Июль 2020 года | Динамика за полугодие |

Москва в старых границах | 40,8 | 40,5 | –0,7% |

Новая Москва | 8,8 | 8,75 | –0,6% |

Московская область | 44 | 32,5 | –26,1% |

Весь регион | 93,6 | 81,8 | –12,6% |

По данным Аналитического центра Циан

Динамика объема предложения на первичном рынке недвижимости Московского региона

По данным Аналитического центра Циан

В I полугодии девелоперы вывели в продажу 3,4 млн кв. м квартир и апартаментов в Московском регионе. Это на четверть меньше, чем за аналогичный период прошлого года. Бо́льшая часть нового жилья поступила в продажу в старых границах Москвы (58%). Относительно прошлого года объем стартовавшего предложения увеличился на 11%.

В Новой Москве объем нового (вышедшего в реализацию) предложения оказался ниже на 26% относительно аналогичного периода прошлого года. Самое значительное падение отмечено для Московской области (–56%).

Объемы вывода нового предложения в I полугодии в 2019 и 2020 гг., тыс. кв. м

| I полугодие 2019 года | I полугодие 2020 года | Динамика |

Москва в старых границах | 1750 | 1945 | 11% |

Новая Москва | 702 | 519 | –26% |

Московская область | 2012 | 891 | –56% |

Всего | 4464 | 3355 | –25% |

По данным Аналитического центра Циан

Количество новых проектов также снизилось. В I полугодии 2020-го в Москве стартовали продажи 27 новых комплексов против 32 за I полугодие 2019 года. В Московской области — два проекта против семи ЖК соответственно.

Эксперты Циан поясняют, что подобная отрицательная динамика отчасти является следствием эффекта «высокой базы». Напомним, в начале 2019 года девелоперы форсировали выход новых проектов, стартуя до вступления в силу поправок в федеральный закон № 214-ФЗ, что позволило многим при должной стадии строительной готовности продолжить работу по старым правилам.

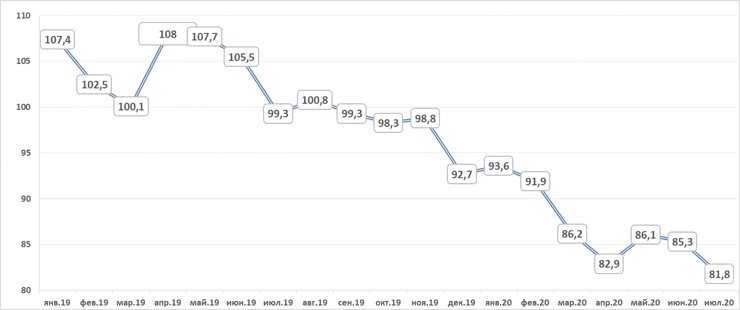

Стоимость «квадрата» в Подмосковье впервые преодолела отметку 100 тыс. рублей

Средняя стоимость 1 кв. м на первичном рынке недвижимости Москвы по итогам I полугодия 2020-го, по данным Циан, составила 204,1 тыс. рублей за 1 кв. м. За I полугодие 2020 года показатель вырос на 4,9%.

В старых границах Москвы максимальная цена «квадрата» была зафиксирована в начале мая 2020 года, когда рынок еще не успел отреагировать на введенный режим самоизоляции. После небольшого снижения в июне средняя стоимость снова идет вверх, что связано с активизацией отложенного спроса и стартом программы льготного ипотечного кредитования.

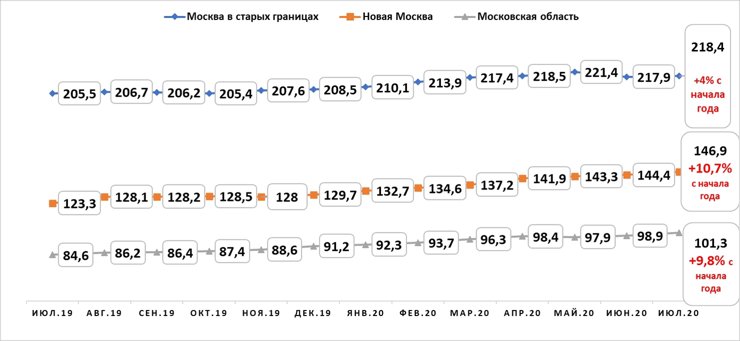

Динамика средних цен на первичном рынке Московского региона в 2020 году

Январь 2020 года | Июль 2020 года | Динамика | |

Москва в старых границах | 210,1 | 218,4 | +4,0% |

Новая Москва | 132,7 | 146,9 | +10,7% |

Москва в целом | 194,6 | 204,1 | +4,9% |

Московская область | 92,3 | 101,3 | +9,8% |

По данным Аналитического центра Циан

Динамика средних цен на первичном рынке Московского региона

По данным Аналитического центра Циан

Средняя площадь приобретаемой квартиры в старых границах Москвы в I полугодии составила 56,6 кв. м при общем бюджете 12,79 млн рублей. Относительно аналогичного периода прошлого года средний чек сделки вырос на 10% — до 1,21 млн рублей (с 11,58 млн) при одновременном уменьшении площади на 0,4 кв. м (с 57 кв. м).

Таким образом, за среднюю столичную квартиру сегодняшние покупатели платят больше на 10%, чем еще год назад.

В Новой Москве похожая ситуация: средний бюджет покупки в I полугодии 2020 года равен 6,62 млн против 5,76 млн рублей годом ранее. Рост — на 15%. Средняя площадь при этом увеличилась с 48,5 до 50,2 кв. м.

Самые продаваемые проекты

Из 10 новостроек с лучшими продажами за первые шесть месяцев 2020 года только один проект расположен в старых границах Москвы — «Люблинский парк», он занимает девятую строчку за счет старта продаж в корпусах под брендом «Станция Л». Все остальные новостройки возводятся за МКАД.

Аналитики указывают, что лидирующие по продажам новостройки не самые бюджетные в списке. Так, в «Саларьево парк» средний чек сделки — 7,1 млн рублей, в «Румянцево-Парк» — 6,9 млн. Оба проекта — в пешей доступности от станции метро, несмотря на то, что они находятся за МКАД.

Получается, для покупателя недвижимости в Московском регионе не только цена является определяющим фактором. Клиенты готовы чуть переплатить ради лучшей транспортной доступности.

Топ-10 новостроек Московского региона с максимальным количеством сделок в I полугодии*

Расчеты Аналитического центра Циан по данным Росреестра

Расчеты Аналитического центра Циан по данным Росреестра

* Для проектов Московской области статистика представлена с января по май

«Несмотря на падение количества сделок на треть, I полугодие нельзя считать провальным, — комментирует руководитель Аналитического центра Циан Алексей Попов. — Даже в режиме самоизоляции девелоперы смогли собрать почти половину спроса от докризисного периода, чему во многом способствовала именно льготная ипотека».

По его мнению, в краткосрочной перспективе будет наблюдаться дальнейший рост средних цен. Причина не только в отложенном спросе, который пока не был реализован, но и в изменении структуры предложения.

«К тому же новые проекты продаются через эскроу-счета — значит, в стоимости квадратного метра уже заложено проектное финансирование, при котором застройщикам сложно продавать дешевле утвержденной в обязательствах перед банком стоимости», — комментирует Алексей Попов.

Примечание. В расчетах не учитывались данные по регистрациям в Московской области в июне 2020 года — переход на новый формат выписок из ЕГРН привел к приостановке регистрационных действий на протяжении большей части этого месяца. Учитывались зарегистрированные договоры долевого участия (ДДУ) с квартирами и апартаментами. Покупатели — физлица, заключившие розничные сделки (не более пяти жилых помещений на одного дольщика внутри ЖК). Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые входят в официальную статистику от Росреестра.